Você sabe calcular qual o prazo de retorno do investimento? Para muitos, investir é assegurar um futuro com melhor qualidade de vida. Algumas pessoas preferem operações de longo prazo, outras de curto prazo, para poderem dispor dos recursos quando bem entenderem.

Mas, como saber qual a melhor opção de investimento diante de um mix amplo e completo que o mercado oferece? E os prazos de retorno, são os mesmos em todas as operações? Afinal qual o melhor prazo para se obter taxas de retorno mais vantajosas?

São tantos os questionamentos, em especial com as terminologias estrangeiras, como KPI ou payback. Por isso preparamos esse material.

Acompanhando a leitura, você irá esclarecer as dúvidas e entender melhor esse tempo de retorno de investimento conhecido no segmento como payback. Um termo muito usado por investidores e também por empresas.

Ele pode ser aplicado em diversas operações e também na admissão de um trabalhador ou aquisição de máquinas e equipamentos. Isso porque ele se refere ao tempo e ajuda na tomada de decisões.

O que é o prazo de retorno do investimento (PRI)?

Mais conhecido entre as operadoras de investimentos como PRI, o prazo de retorno do investimento nada mais é do que um indicador de tempo. Ele aponta em quanto tempo o investidor espera recuperar seus recursos financeiros aplicados no negócio ou operação financeira.

O PRI pode ser usado por todas as empresas, independente do seu perfil, porte ou segmento de atuação. É uma forma que elas encontram para demonstrar a sua capacidade para gerar ganhos.

Para se chegar a um resultado é preciso dividir o dinheiro investido pelo lucro estimado na operação. Por exemplo, um gestor comprou um novo equipamento por R$ 50 mil e, com isso, estima aumentar as vendas anuais em R$ 20 mil.

Então o PRI desta operação será de 2,5 anos. Ou seja, serão necessários 30 meses para que esse investimento se pague. Por isso é tão importante entender os mecanismos do PRI para que qualquer que seja a operação, possa trazer um retorno financeiro mais rápido.

Mas o PRI é apenas uma das métricas utilizadas para esse fim. Continue a leitura e veja outros indicadores e suas aplicabilidades.

Diferença entre o prazo de retorno do investimento e o ROI

Enquanto o PRI calcula o prazo de retorno que o investidor terá com seu investimento, o ROI calcula o retorno sobre o que foi investido. Originária do inglês “return on investment”, essa métrica também pode ser utilizada tanto por investidores como empresas.

Ela ajuda na análise para saber se uma empresa está aplicando corretamente seus recursos e, se estes, estão gerando bom retorno. Ou seja, se rendem lucros sobre o investimento. Números positivos apontam lucratividade.

E isso é positivo para a organização que poderá melhorar e até ampliar sua capacidade produtiva. Ambos os indicadores são complementares e sinalizam a boa saúde financeira da empresa.

Importante lembrar sobre as variações de prazos que os diversos tipos de investimentos oferecem no mercado. Seja por renda fixa, variável ou venture capital, muitas operações já oferecem prazos de retorno pré-fixados.

E nesse caso o investidor saberá o prazo e a rentabilidade no ato da operação. Já nas aplicações com renda variável, como no caso das ações em bolsa de valores, o investidor deve acompanhar a evolução e os resultados mais de perto.

Assim vê se suas expectativas são atingidas. Vale observar que não existe prazo ideal para retorno do investimento. O que difere entre um e outro é o projeto que a empresa possui e as metas que deseja alcançar.

PRI é o mesmo que payback?

Ter as informações na mão sobre o retorno do investimento é desejo de todo investidor e gestor, mas, às vezes, as terminologias e conceitos podem se confundir. Como no caso do payback.

Ao lado do ROI e do PRI, todos são importantes e trazem informações concisas sobre o retorno do investimento. Mas saber as diferenças e nuances de cada um deles é crucial para o sucesso das operações e dos resultados.

O prazo de recuperação do investimento (PRI) ou pay back period, significa o tempo que o investidor demora para recuperar o que investiu. Ou seja, é o período necessário para que o valor atual líquido (VAL) chegue a patamares positivos.

Assim ele recuperou os recursos que foram investidos. Para se chegar a um resultado final satisfatório aplica-se a fórmula CFI = cash-flow no ano i; t = taxa de desconto; n = PRI. Já o payback é o prazo que o investimento terá para dar retorno.

Essa métrica vale para qualquer tipo de investimento, empresa ou operações de compra de máquinas e equipamentos, por exemplo. Ou melhor dizendo, payback representa o tempo que leva entre o investimento e o prazo onde o lucro vai se igualar ao valor investido inicialmente.

Payback descontado x payback simples

Payback simples não considera o valor do dinheiro no tempo, enquanto o payback descontado usa esses valores no presente, por meio de uma taxa de juros. Ela pode ser pré-fixada ou variável de acordo com as oscilações do mercado financeiro.

Geralmente é mais comum calcular o payback descontado através da taxa mínima de atratividade, a TMA. Esta pode ser uma taxa de juros básica de mercado ou qualquer outro indexador que traga uma rentabilidade mínima na operação.

No caso do payback simples, ele pode ser aplicado em cálculos sobre os valores nominais ou nos valores atualizados por meio do payback descontado.

O cálculo para se obter o payback simples é feito a partir da fórmula: payback = investimento inicial / ganhos no período. O resultado contribui para avaliar o grau de atratividade de um determinado investimento.

Vale lembrar que quanto menor for o tempo de recuperação, menor será o risco da operação. Outros indicadores também devem ser considerados, como o retorno sobre o investimento (ROI), o valor presente líquido (VPL) e a taxa interna de retorno (TIR).

Qual a importância de se definir o prazo de retorno do investimento para cada perfil de investidor?

Quem deseja aplicar os seus recursos em qualquer tipo de operação financeira ou aquisição de bens deve primeiro reconhecer o seu tipo de perfil.

Ele pode ser conservador, moderado ou arrojado e é exatamente essa característica que fará a diferença na escolha de investimentos de risco ou não. De prazos e taxas de juros fixas ou variáveis.

Enfim, uma série de fatores que vão impactar diretamente nos resultados do investimento. Mas como identificar essa classificação e saber avaliar os riscos dos portfólios das aplicações?

Essa especificação de perfil é tão importante que faz parte das exigências da Comissão de Valores Mobiliários (CVM). Isso porque nem todos os tipos de investimentos se adequam a todos os perfis de investidores.

Esse perfil também ajuda a definir melhor os prazos de retorno do investimento para cada tipo de investidor. Com base nas informações de cada investidor é possível definir melhor os produtos de investimentos mais coerentes para cada perfil.

Especialmente no tocante aos prazos de retorno destas aplicações. Esse reconhecimento de perfil ideal pode ser feito analisando capacidade X disposição para correr riscos.

Prazo de retorno de diferentes tipos de investimento

Considerado um dos principais fatores de atratividade do negócio, o PRI demonstra o tempo necessário para que o investidor recupere os recursos aplicados em determinada operação.

Esse prazo pode ser em diferentes tempos, mas, o ideal é que se comece por um tempo de seis meses. Isso dará uma visão melhor sobre o retorno. Se é viável ou não e se a empresa poderá investir por prazos maiores.

Tempo e resultado que também contribui para traçar planos estratégicos a partir do PRI. Então vamos ver algumas das principais vantagens em se entender melhor a importância desse cálculo:

- Gera maior entendimento sobre os riscos das operações de investimentos

- Simplicidade no entendimento sobre os cálculos;

- Traz melhor organização e planejamento financeiro;

- Reduz o volume de suposições incorretas ou achismos sobre possíveis resultados;

- Encontra soluções viáveis para melhores resultados e decisões mais assertivas.

Prazo de retorno do investimento de renda fixa

Esse tipo de investimento tem prazos de retorno em média de 30 dias. São tempos definidos no ato da aplicação. Vale reforçar que cada operação tem suas regras e características distintas.

Algumas seguram os recursos por meses e outras viabilizam o retorno em curto espaço de tempo. Produtos de renda fixa trabalham geralmente com três tipos de resgate: em até 24 horas, logo após a aplicação; no fim da carência e no vencimento.

O primeiro deles tem liquidez diária e proporcional ao tempo aplicado. As retiradas antes do prazo estipulado geram rentabilidade menor do que o esperado. Já os investimentos com renda fixa como tesouro selic ou CDBs oferecem maior rentabilidade a longo prazo.

Quem prefere aplicar seus recursos em renda fixa deve ficar atento aos prazos de retorno, geralmente entre 30 e 45 dias úteis.

Outro detalhe importante são os impostos taxados pela Receita Federal, como imposto de renda e o Imposto sobre operações financeiras, o IOF. Alguns investimentos são isentos de tributação, por isso são mais procurados.

Prazo de retorno do investimento de renda variável

Investimentos de renda variável, como as ações não costumam apresentar regras de rentabilidade, mas podem ter liquidez variável. Importante se atentar a três pontos como a liquidez da operação ou prazo de retorno.

Liquidez alta não é sinônimo de retorno garantido. Além disso, ao vender uma ação hoje, esse saldo pode ser listado na bolsa, antes de sua liquidação. Sistemática semelhante também nos casos de fundos, que permitem o resgate a qualquer momento.

Apesar do pagamento ocorrer em poucos dias, o valor das cotas pode ser variável e nem sempre é bom negócio para o investidor. Alguns atributos desses prazos devem ser considerados também.

Entre eles o prazo de cotização, que é o tempo que o investidor terá para transformar dinheiro em cotas e vice e versa. O prazo de liquidação é o tempo que o recurso financeiro levará para chegar às mãos do investidor, considerando a data do pedido de resgate.

E por último temos o prazo de resgate, que é basicamente o tempo que o recurso levará para cair na conta do investidor.

Prazo de retorno do investimento de venture capital

O termo inglês “venture” significa risco, ou capital de risco. Geralmente são operações realizadas por empresas de pequeno e médio porte, no início de suas atividades.

São operações que otimizam e preparam as empresas para cenários futuros como abertura de capital na bolsa de valores. Os prazos de retorno de investimentos de venture capital são geralmente entre cinco e dez anos.

Entre as principais características podemos destacar o parceiro geral (general partner) de o parceiro limitado (limited partner). O ciclo do venture capital dependerá do nível de maturidade da empresa. Entre os principais benefícios desse tipo de operação estão:

- Alta lucratividade, com percentuais anuais de até 25%;

- Diversificação de produtos ofertados no mercado;

- Gerenciamento na administração do negócio;

- Variação da carteira de investimentos, entre outros.

Como calcular o prazo de retorno do investimento?

Calcular o PRI irá indicar o prazo que o investidor terá para ter retorno sobre o que foi investido ou pelo menos recuperar o valor aplicado. Esse cálculo é feito a partir da divisão do capital investido pelo lucro esperado na aplicação.

O PRI é apenas uma das métricas que o investidor tem disponível para chegar ao resultado esperado. Ou seja, o retorno do investimento. A fórmula PRI: investimento total / lucro líquido por período deve ser aplicada de acordo com a necessidade da organização.

Por exemplo, se uma determinada empresa investir R$ 50 milhões em novos produtos e espera gerar lucros de R$ 20 milhões por ano, deve aguardar ao menos dois anos e meio para recuperar o que foi investido.

Caso não tenha essa disponibilidade de tempo, o mais seguro é não investir. Esse cálculo pode ser feito com ajuda da tecnologia. Isso pode se dar por meio de calculadoras científicas, softwares ou até em planilhas do Excel.

Quais são as limitações do cálculo do prazo de retorno do investimento?

Já que chegamos até aqui, falando sobre as vantagens, as fórmulas de cálculos do PRI, é importante também ressaltar algumas limitações do seu cálculo. Essas limitações são as mais diversas e podem servir como demarcador das projeções de retorno e de vendas.

São elas:

- Pode não ser possível precisar com exatidão o tempo ideal de um retorno;

- Alguns valores de lucro podem ser projetados no momento do cálculo e não dos resultados reais;

- Não saber identificar a capacidade do lucro posterior;

- O ROI não deve ser o único indicador de gestão financeira adotado;

- Deixar de acompanhar as operações;

- Não entender as razões para que o retorno aconteça mais rápido;

- Não adotar estratégias de prazos de retorno;

- Crises econômicas;

- Variações cambiais como a alta do dólar;

- Não reconhecer a marca;

- Não desenvolver campanhas publicitárias coerentes, entre outros.

Calculadora de retorno de investimento

Também conhecida como simulador de investimento, a calculadora de investimento é uma importante ferramenta que auxilia nos cálculos do retorno financeiro.

Em especial de títulos de renda fixa com juros compostos, como por exemplo o Certificado de Depósito Bancário (CDB) e as Letras de Crédito Imobiliário e do Agronegócio (LCI e LCA). São calculadoras digitais que ajudam a prever qual será o rendimento do investimento no período desejado.

Muitos sites especializados no mercado financeiro oferecem esses simuladores gratuitamente. Quem preferir poderá elaborar a sua própria diretriz de cálculo ou contar com ajuda de uma assessoria especializada como a Assensus Contabilidade.

Para usar corretamente uma calculadora de retorno de investimento é preciso simular o retorno a partir de alguns dados. Entre eles o tipo de investimento e da taxa de indexação escolhida e qual será o valor inicial e o período da aplicação.

Como calcular o prazo de retorno do investimento no excel?

Quem investe espera um retorno certo. Para isso é super importante saber calcular o prazo de retorno do investimento. Ele pode ser feito de maneira simples, no computador, por meio do Excel.

Mas quem preferir poderá usar softwares financeiros ou blocos de ERPs de operações integradas. Esse cálculo dependerá de algumas informações como o lucro líquido e o custo do investimento.

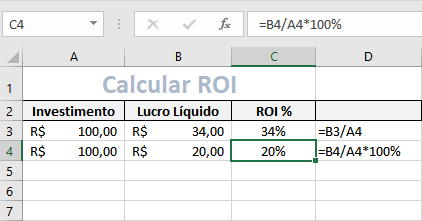

O segundo passo é montar uma planilha com todas as informações e inserir a fórmula =B3-B2. Ela servirá para calcular o ROI, uma métrica essencial para a gestão dos investimentos. Outra fórmula possível é lucro líquido / investimento total *100 = ROI. Veja o exemplo:

Conclusão

Investimento demanda recursos financeiros, mas também de dedicação e de conhecimento. Entender todas as métricas que envolvem esse tipo de operação financeira é crucial para se atingir bons resultados. E o melhor, no tempo desejado.

Mas como saber qual será o tempo certo para um bom retorno e ainda identificar o prazo que se terá para que este investimento se pague e comece a gerar lucro real?

Nesse texto apresentamos as respostas e dicas sobre esses prazos, suas fórmulas de cálculos, vantagens, riscos e até sugestões sobre o perfil do investidor.

Reconhecer essas variáveis, as regras e a liquidez desejada nas aplicações leva a escolhas e lucratividade certas. Independente dos prazos dos investimentos, outro diferencial nesse tipo de operação é poder contar com parcerias inteligentes, como a Assensus Contabilidade.

Desta forma o investidor ficará tranquilo quanto às rotinas e burocracias relacionadas a estas operações financeiras. A Assensus representa um importante instrumento de gerenciamento e de planejamento estratégico organizacional.

Gerenciar a área administrativo-financeira de uma empresa exige conhecimento técnico e ferramentas modernas que a Assensus Contabilidade disponibiliza. Tudo para assegurar que todas as etapas sejam simplificadas.

Acesse https://assensus.com.br/ e saiba mais sobre o que a Assensus pode fazer por você e sua empresa.